ESMA публикует документ о новых стандартах для рынков ЕС

Европейское управление по ценным бумагам и рынкам (ESMA) выпустило Консультационный документ, посвященный критическим обновлениям Европейского единого электронного формата (ESEF) в соответствии с Директивой о прозрачности и анализирующий последствия перехода на цикл расчетов по ценным бумагам T+1. Эта инициатива направлена на повышение эффективности финансового рынка при одновременном уравновешивании расходов заинтересованных сторон и операционных рисков.

Ключевые моменты

Консультационный документ вводит существенные обновления в структуру ESEF и исследует переход к более короткому циклу расчетов. Эти предложения направлены на модернизацию финансовой отчетности и повышение устойчивости рынков ЕС.

Цели политики ESEF

- Улучшения в отчетности по устойчивому развитию: ESMA предлагает привести требования ESEF в соответствие с таксономиями устойчивого развития, разработанными EFRAG, для поддержки цифровизации отчетности по устойчивому развитию;

- Изменения в отчетности по МСФО: включены обновления в примечания к тегам в консолидированной финансовой отчетности по МСФО, отражающие практические выводы, полученные в ходе текущего внедрения ESEF.

Переход на расчетный цикл Т+1

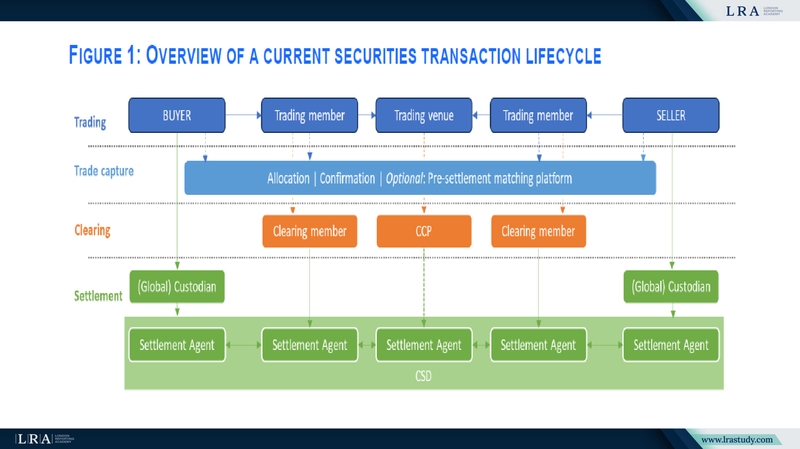

ESMA изучает сложности и корректировки, необходимые для внедрения цикла расчетов T+1, охватывающего всех участников торговли и постторговли в пределах и за пределами ЕС.

Источник: Отчет ESMA 2024, Оценка ESMA сокращения расчетного цикла в Европейском Союзе.

Подробное влияние перехода T+1

Переход на цикл расчетов T+1 знаменует собой существенную перестройку существующих процессов на финансовых рынках ЕС. Это изменение потребует от всех участников рынка, включая инвесторов, посредников и инфраструктуру, адаптировать свои операции для соответствия сокращенным срокам. Анализ ESMA подчеркивает корректировки, необходимые в различных аспектах управления ценными бумагами и денежными средствами, наряду с более широкими операционными последствиями.

Управление позициями ценных бумаг

- Сделки по финансированию ценных бумаг: Сокращенные сроки расчетов требуют своевременной доступности ценных бумаг, увеличивая буферы обеспечения и издержки на рынках кредитования ценных бумаг. Маркет-мейкеры и кредиторы должны адаптироваться, чтобы обеспечить ликвидность, избегая при этом неэффективности рынка;

- Необходимость автоматизации: этот сдвиг требует большей автоматизации в процессах кредитования и заимствования ценных бумаг. Без этого ликвидность и эффективность рынка могут ухудшиться.

Управление денежной позицией

- Проблемы валютных транзакций: Цикл T+1 требует, чтобы валютные транзакции происходили раньше, что потенциально увеличивает издержки. Различия в часовых поясах усугубляют эти проблемы для трансграничных сделок;

- Уроки США: ESMA выделяет опыт США с T+1, где скорректированные практики смягчили неблагоприятные последствия, в качестве отправной точки для перехода ЕС.

Затраты и выгоды

- Снижение маржинальных требований: ожидается, чтопереход на T+1 снизит открытые позиции и маржинальные требования ЦКП на 42%, высвободив ликвидность на сумму около 2,4 млрд евро на рынках акций и облигаций.

- Интеграция рынка: ожидается, что более высокая стандартизация и автоматизация на рынках ЕС будут способствовать повышению эффективности и интеграции.

Источник: Отчет ESMA 2024, Оценка ESMA сокращения расчетного цикла в Европейском Союзе.

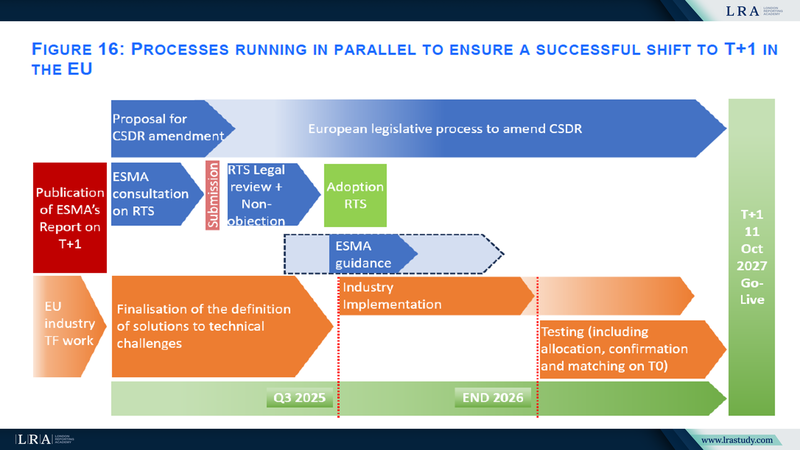

Следующие шаги

- Период обратной связи: заинтересованным сторонам предлагается внести свой вклад в доработку предложений; отзывы будут рассмотрены во втором квартале 2025 года.

- Представление проекта RTS: Окончательный вариант RTS будет представлен Европейской комиссии для одобрения в третьем квартале 2025 года.

Отчеты об устойчивом развитии, соответствующие ESRS и статье 8 Регламента таксономии ЕС, должны быть опубликованы в формате XHTML и помечены с помощью iXBRL. Эти обновления направлены на улучшение цифровой доступности и стандартизации в раскрытии информации об устойчивом развитии.

ESMA поощряет основанную на фактических данных обратную связь для формирования политик, которые балансируют эффективность рынка, снижение рисков и эксплуатационные расходы. Результаты этих консультаций повлияют на финансовую отчетность и расчетные рамки ЕС в ближайшие годы.

Выводы

- Предлагаемые реформы приведут к значительному повышению эффективности рынка за счет повышения стандартов отчетности, сокращения циклов расчетов и улучшения управления ликвидностью.

- Однако эти изменения потребуют существенных инвестиций в автоматизацию и корректировку операционных процессов со стороны участников рынка для полной реализации потенциальных преимуществ.

- ЕС должен внимательно изучить отзывы заинтересованных сторон и использовать передовой мировой опыт, например, практику США, чтобы обеспечить плавный и успешный переход.